Du weißt, dass man Darlehen inklusive Zinsen tilgen musst. Doch dann fällt da auf einmal der Begriff Annuität. Was ist das eigentlich?

In diesem Artikel erfährst du…

…eine kurze Definition

…Vor- und Nachteile des Annuitätendarlehens

…wie du die Annuität und den Annuitätenfaktor berechnest

Legen wir sofort los!

Inhalt

Annuität Definition

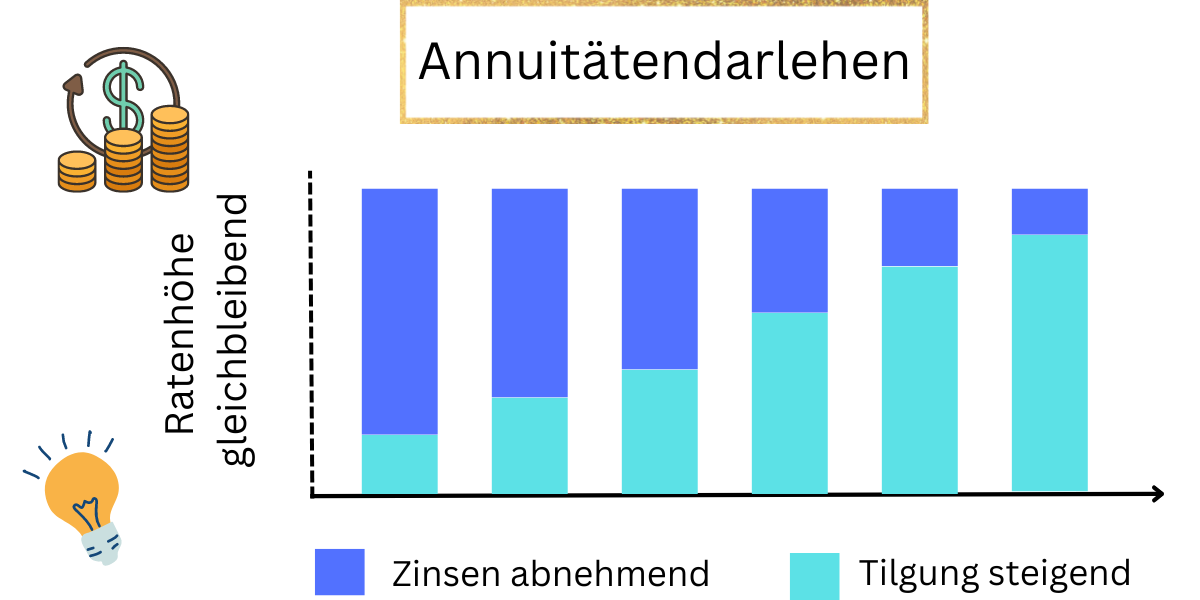

Die Annuität ist ein wichtiger Begriff der Investitionsrechnung. Wenn du ein Darlehen mit einer festgelegten Laufzeit tilgst, ist sie eine regelmäßige Zahlung, die aus 2 Teilen besteht: Der Zinszahlung und der Tilgungszahlung.

Das Besondere an dieser Rentenform ist die Konstanz der Zahlungshöhe. Du leistest als Kreditnehmer immer den gleichen, vorher festgelegten Betrag.

Deine anfänglichen Zahlungen haben einen relativ hohen Anteil an Zinszahlungen, dieser Anteil verringert sich mit der Zeit aber immer weiter. Das liegt daran, dass die Zinsen sich an der Darlehenshöhe orientieren und diese mit fortlaufenden Zahlungen immer geringer wird – somit sinkt natürlich auch die Zinsbelastung.

Annuitätendarlehen – 2 wichtige Vor- und Nachteile

Annuitätendarlehen ist ein Klassiker in der Baufinanzierung und eignet sich besonders für Darlehensnehmer, die eine gekaufte oder gebaute Immobilie selbst bewohnen wollen. Folgende Gründe sprechen für ein Annuitätendarlehen:

Annuität simpel berechnen

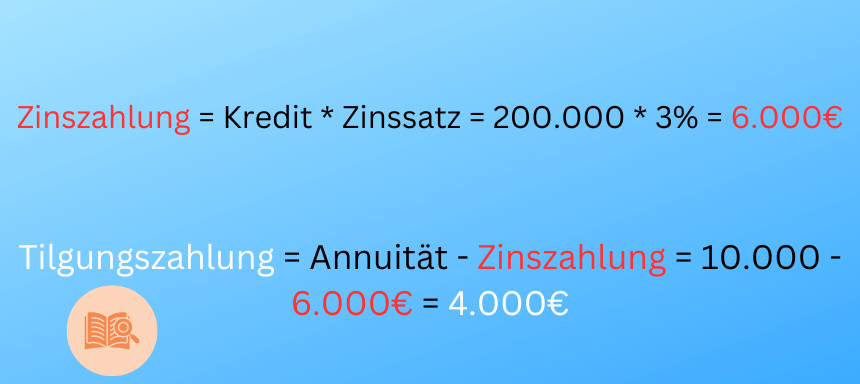

Wir wollen dir das Ganze jetzt noch klarer machen, natürlich mit einem Beispiel. Nehmen wir an du baust ein Haus und nimmst dafür einen Kredit in Höhe von 200.000€ auf. Du hast einen Zinssatz von 3% und deine Annuität liegt bei jährlich 10.000€.

Nun wollen wir herausfinden, wie unsere Zahlung in Zins- und Tilgungszahlung aufgeteilt ist.

Somit setzt sich deine erste Zahlung aus 6.000 Euro Zinszahlung und 4.000 Euro Tilgungszahlungen zusammen.

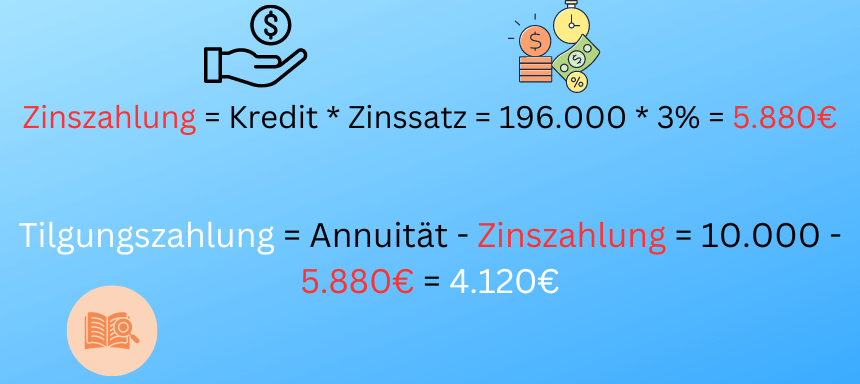

Um jetzt die nächste Rate herauszufinden, müssen wir die geänderte Höhe des Darlehens berücksichtigen. Wir haben also schon 4000€ getilgt, somit haben wir ein Restdarlehen in Höhe von 196.000€. Wir berechnen die Zinszahlung neu.

Die Zinszahlung ist jetzt anteilig etwas kleiner und der Betrag verschiebt sich in Richtung Tilgungszahlung.

Dies geht so lange weiter, bis der Kredit getilgt wurde.

Annuitätenfaktor berechnen mit Beispiel

Natürlich willst du auch wissen, wie man auf die Höhe der Annuität kommt. Dafür benötigen wir die Höhe des Darlehens und die Laufzeit der Annuität, sowie den Zinssatz.

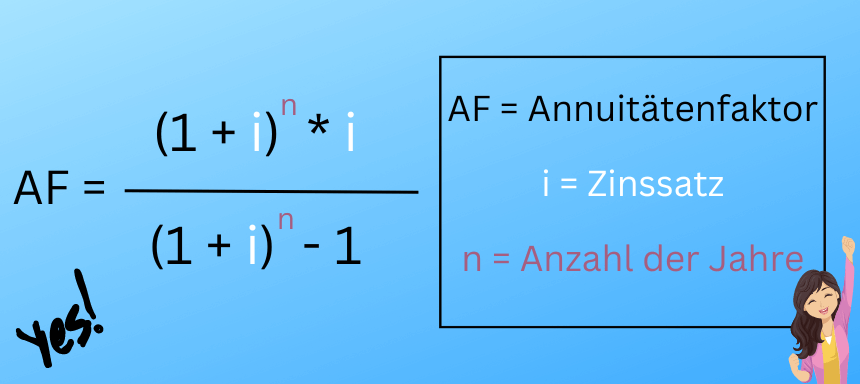

Mit diesen Variablen kannst du den Annuitätenfaktor, oder auch Kapitalwiedergewinnungsfaktor bestimmen. Im Prinzip rechnen wir hier den Rentenbarwertfaktor rückwärts.

Die Formel dazu lautet:

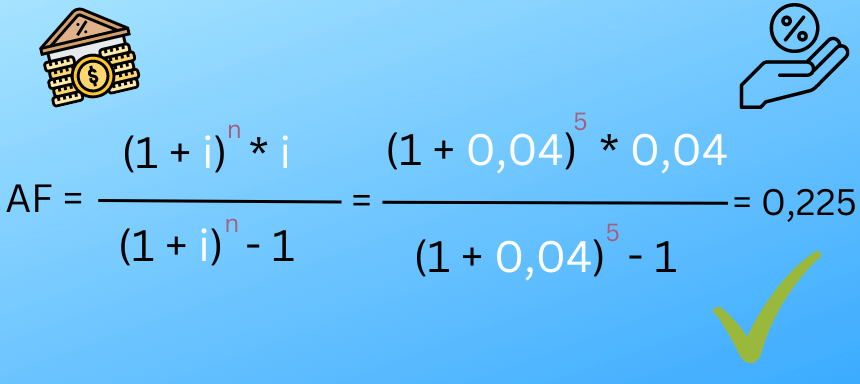

Schauen wir uns das Ganze doch an einem Beispiel an.

Stell dir vor, du kaufst ein Auto und nimmst dafür einen Kredit von 60.000€ auf. Du möchtest den Kredit in Form einer Annuität in den nächsten 5 Jahren abbezahlen, der Zinssatz liegt bei 4%. Wie hoch ist der Annuitätenfaktor?

Mit dem Annuitätenfaktor kannst du nun die Annuität bestimmen, indem du die Gesamtzahlung mit dem Faktor rechnest. Also 60.000€ *0,225= 13.500€. Du kommst also auf eine jährliche Annuität von 13.500€.

Annuitätendarlehen berechnen

Wir nehmen an, du nimmst einen Kredit über 100.000€ über eine Dauer von 5 Jahren und einem festen Jahreszinssatz von 5% auf.

Nun können wir mit diesen Daten einen Tilgungsplan aufstellen.

|

Wir berechnen zuerst die Annuität, können dann die Zinstilgung und die Darlehenstilgung berechnen und die Restschuld bestimmen. Das führen wir für 5 Jahre durch und wir haben unseren fertigen Tilgungsplan.

Wie du also siehst, ist es nicht sonderlich kompliziert.

Im Folgenden kannst du durch Klicken auf die Fragen sehen, wie du auf die Daten in der ersten Zeile kommst.

Wie kommst du auf den Zins?

Zins= Restschuld zu Beginn des Jahres * Zinssatz= 100.000*5%= 5.000€

Wie kommst du auf die Annuität?

Annuität= Darlehenssumme * Annuitätenfaktor

Annuitätenfaktor=((1+0,05)^5 * 0,05) / ((1+0,05)^5 -1) =0,2309748

Annuität= 100.000€ * 0,2309748 = 23.097,48€

Wie kommst du auf die Tilgung?

Tilgung = Annuität – Zins = 23.097,48€ – 5.000€= 18.097,48€

Wie kommst du auf die Restschuld am Ende des Jahres?

Restschuld am Ende des Jahres = Restschuld zu Beginn des Jahres – Tilgung

=100.000€ – 18.097,48€ = 81.902,52€

Fazit

Du hast jetzt also gelernt, was die Annuität ist, wie du sie berechnest und wie du einen Tilgungsplan aufstellen kannst. Das Thema scheint zwar auf den ersten Blick ein wenig kompliziert, ist aber bei genauerem Hinschauen gar nicht so schwer. Mit ein wenig Übung gelingt dir das auch in kürzester Zeit!

FAQ

Wobei ist die Annuität ein wichtiger Begriff?

Die Annuität ist ein wichtiger Begriff der Investitionsrechnung.

Was sind zwei Vorteile der Annuitätendarlehen?

Was ist das besondere an der Annuität?

Das Besondere an dieser Rentenform ist die Konstanz der Zahlungshöhe. Du leistest als Kreditnehmer immer den gleichen, vorher festgelegten Betrag.

Diese Themen könnten dich auch interessieren: